- 高インフレ

- 金融引き締め

- 景気後退

- 円安ドル高

我々、個人投資家にとっては厳しい状況が続いてます。

今週は、20日・21日にFOMCも控えている事から、株価はより一層低迷しそうですね!

今後、米国株式はどのように推移し、我々の資産はどうなってしまうのでしょうか..?

株式市場の懸念が高まるなか、これからはどのような視点で投資を考えていけばよいのか?

そんな方に今回はテレ東BIZのYOUTUBEで面白い番組がやっておりましたのでご紹介できればと思います。

農林中金バリューインベストメンツの最高投資責任者である奥野氏との対談動画です。

これからの「長期的な株式投資の方法論」や「インフレ時代の投資戦略の考え方」など、奥野氏が考える長期的な投資戦略の観点を紹介できればと思います。

簡単に奥野氏を紹介させて頂くと、

奥野氏プロフィール

日本の投資家(ファンドマネージャー)。農林中金バリューインベストメンツ株式会社の常務取締役・最高投資責任者 (CIO)。日本では数少ない「長期厳選投資」を掲げるファンドマネージャーの一人。現在、農林中金バリューインベストメンツで主に機関投資家向けの日本株と米国株の集中ファンド運用と、公募設定された「農林中金<パートナーズ>おおぶね」シリーズの運用を行っている(ウィキペディア参照)

最近、本も出版されてますので、気になる方は参考にして頂ければと思います!

改めて、投資のメリットや資産形成の重要性を考えさせてくれました!

まだ投資を始めてない方も、これから投資を始めようとしている方も、このタイミングで投資を開始してみてはいかがでしょうか?

≪GMOクリック証券≫取引に必要なマーケット情報が充実!企業分析ツールや投資情報が無料!

![]()

そもそもなぜ投資が必要なのか?

振り返ってみると、私が投資を始めたのは約2年前。2020年のコロナショックを契機に、高橋ダンさんのYOUTUBEを視聴した事をきっかけに投資をはじめました。

ノリで買ってしまった銘柄はマイナスで終わってしまうケースもあるのですが、結果的には20万円位はプラスになってると思います。

奥野氏が投資を必要とする理由として挙げられているのが、

日々の労働だけで生きるほうが、ギャンブル性の高い時代になっている

という理由です。

少し前までは「投資=ギャンブル」と思っていた人が、逆に損をする時代になりつつあるという事です。

確かに、今はインフレや物価が上がっている時代。更に円安の影響で日本円の価値はドンドン下がってます。毎月もらう給料だけでは今後の生活は苦しいという事は明らかですね!

投資をする事=自分以外の人に働いてもらう

労働者マインドでしか教育されてない日本人は、「投資をしてお金を増やす思考」がありません。

最近は「資産形成」という話を聞きますので、一昔前よりは投資を行っている人が増えていると思われます。

しかし、米国と比較すると投資をしている人が少ないのも事実。

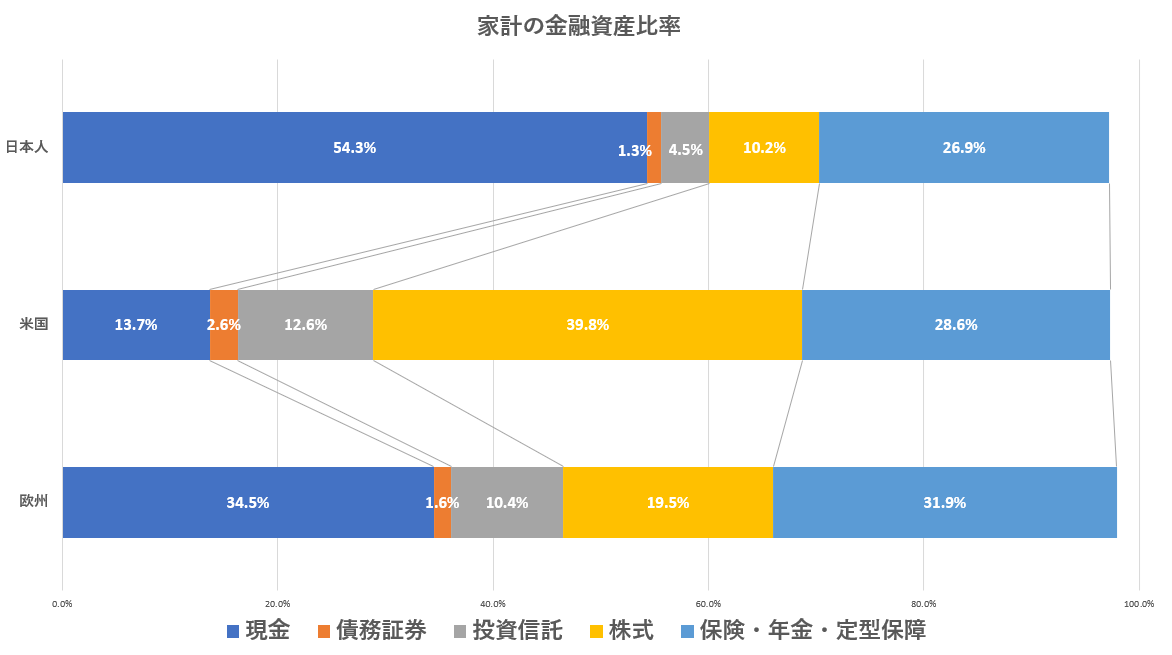

2022年に金融庁から発表された『金融資産の比率』を確認すると、日本は『現金(貯金)比率』が圧倒的に高い事がわかります。

今のインフレ時代、円安や物価高に伴い、現金だけを保有(貯金)するのは、資産を目減りさせてしまう自殺行為ともいえるでしょう。

ゆくゆくは労働だけではお金が足りない時代になるという事から、リスクヘッジとして株を買っておく事が必要であるという事です。

つまりは「円」だけで資産を保有するのは危険であり、その分、株式投資を行う事は企業のオーナーになるという事。

ディズニーの株に投資をすれば、ミッキーマウスが代わりに働いてくれて、

・インカムゲイン

・キャピタルゲイン

という形で、投資を行った我々に利益を還元してくれます!

ポイント

『投資をする』ということは、自分以外の働き手を作るといったイメージに近いかもしれません。

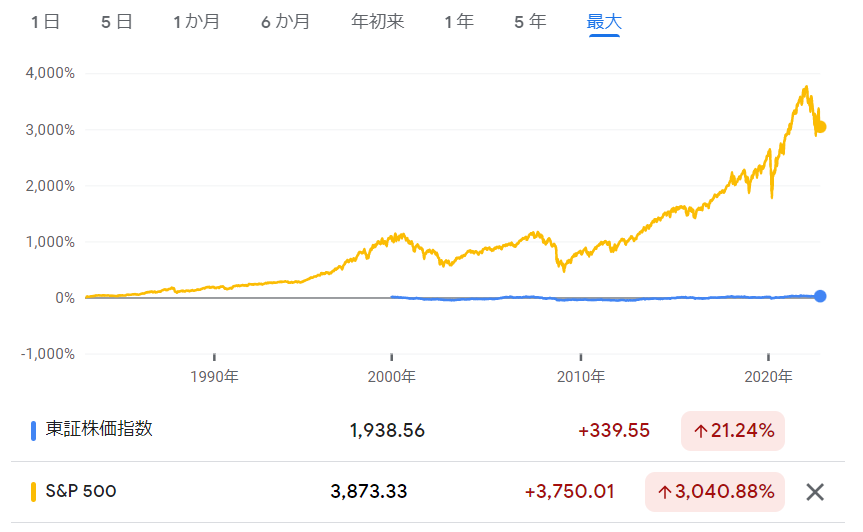

今後、日本のTOPIX連動株式は報われにくい

さて、奥野氏が発言していた内容として、「今後、日本のTOPIXは報われにくいだろう」という事です

TOPIX/東証株価指数とは

日本の株式市場を広範に網羅するとともに、投資対象としての機能性を有するマーケット・ベンチマークする指標

残念ながらTOPIX/東証株価指数に銘柄が入ってしまうと、その企業は「守りの姿勢」になってしまい「企業価値を上げる」事に積極的にならないようです。

という事です。

日本特有の仕組みなのでしょうか。。。

日本のTOPIXに投資をするのであれば、米国のS&P500指数に投資するほうが有利という事です。

日本とは違い、米国では常に企業間での競争・銘柄の組み入れなど激しい競争が起きています。

その競争に勝てるように企業はしのぎを削る事から、企業業績もあがる=S&P500指数も上がる確率が高くなるとい事です。

今回は長期投資目線という事で、TOPIXとS&P500の上昇率を比べてみました。

これだけみると圧倒ですね。。

さらに、長期目線で見たときにはTOPIXは、横ばいに対してS&P500は右肩上がりとなってます。

長期投資を行ううえで銘柄を選ぶポイント

さて、具体的な銘柄は無料で見れる動画の範囲内では公言しておりませんでしたが、長期投資を行ううえでのポイントは述べられておりました。

ポイントは3点です。

- 産業としての付加価値性

- 競争優位性

- 長期の潮流

1つ1つ解説していきましょう!

①産業としての付加価値

そもそも、投資対象銘柄は付加価値の高い産業・事業なのか?という事。⼈にとって必要なのか否かということはすべての出発点であり、付加価値が低い企業は長期的な利益はもとより、長期的な存在意義に関わってきます

②圧倒的な競争優位性

付加価値が高かったとしても、他の誰かが参入できる状態なのであれば意味のない事。厳しい⾃由競争の世界では、競合他社が儲かる事業に参⼊してくることで、その収益性は徐々に薄まってしまう為、「他の企業が参⼊を諦めるような企業なのか?」という事です。

③長期の潮流

その場だけの潮流ではなく、今後も継続的に利益を拡大できるのか?という観点です。いわゆる人口がどんどん増えても、それに比例して市場や業界の利益(儲かる)ビジネスを展開している事が大事

いわゆる、投資を行ううえで株価が割安なのか。流行りなのかではなく、企業として

- 必要とされてるか?

- 強いのか?

- 続くのか?

という3本柱が必要との事です。

今後、企業のビジネスモデルとして価値が増大するのかを見定めるうえで大事なポイントのようですね。

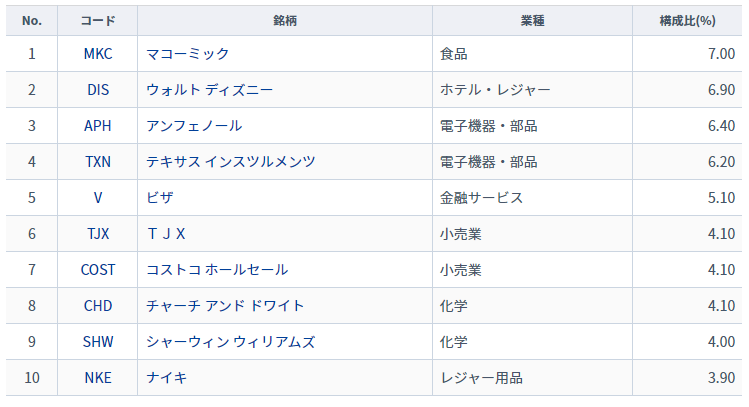

では、そんな奥野氏が最高運営責任者を務めるファンドである「おおぶねグローバル」はどのような組み入れ銘柄なのかをみていきます。

■長期保有を前提とした「おおぶねグローバル」の組み入れ銘柄

2022年08月31日 基準

正直、初めて知った銘柄も多いのですが、各分野で「絶対の地位」を確保している企業が多いですね。

ディズニー・ビザ・コストコ・ナイキなど、今後も人口が増えれば増えるほど利用数も増え、参入障壁が高い企業という事がわかります。

皆さんも長期投資を前提に購入を検討される際は、参考にしてもらえればと思います!

≪GMOクリック証券≫取引に必要なマーケット情報が充実!企業分析ツールや投資情報が無料!

![]()